綜觀全球

避險基金入門指南:8個常見問答

- 聰明投資從這開始

避險基金(Hedge Funds,又稱對沖基金)是一種特殊的投資工具,它的目標是在任何市場情況下都能賺錢,也就是所謂的追求絕對報酬,不受傳統投資的限制,因與大盤的相關度低,通常也是高資產客戶和法人在投資上會配置的商品。

一、避險基金是什麼?為什麼現在受關注?

Q1:什麼是避險基金?它跟一般的共同基金有什麼不同?

避險基金是追求絕對報酬的投資工具。

- 目標:無論市場上漲或下跌,都希望能賺錢,即追求絕對報酬。

- 操作限制:它不受傳統資產類別、方向或監管框架的限制,操作非常靈活。

- 工具與策略:經理人可以同時做多(買入)和做空(賣出)股票、債券、大宗商品等多種工具,並靈活運用複雜策略和槓桿。

- 與大盤的關係:避險基金與市場大盤的相關性較低,能提供較好的風險調整後報酬。

Q2:當「股債配置降波動」無效時,為什麼避險基金是解方?

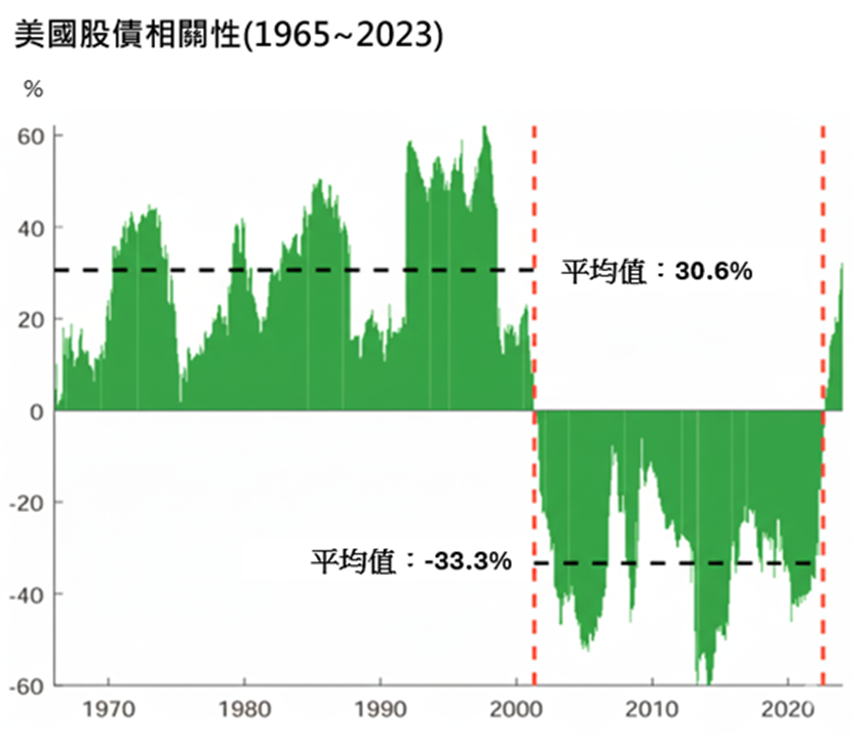

過去(特別是 2001 年至 2021 年)股債常呈現負相關,一漲一跌能互相平衡,有效降低投資組合的波動。

- 現況:近期研究顯示,美國股債相關性已由負轉正(2019 年為 -36%,到 2024 年為 62%)。

- 衝擊:這意味著未來可能面臨股債同漲同跌的困境,傳統配置方法降低波動的效果可能會減弱。

- 避險基金的角色:在這種新市場格局下,避險基金因其低相關性,成為投資人尋求投資組合多元化和降低波動的選擇。投資人正積極尋找低相關性資產,使避險基金規模創下新高,達到 5 兆美元(Bloomberg,2007/1~2025/9)。

資料來源:Portelli and Roncalli(2024),展新投顧整理

二、避險基金的四大核心策略是什麼?

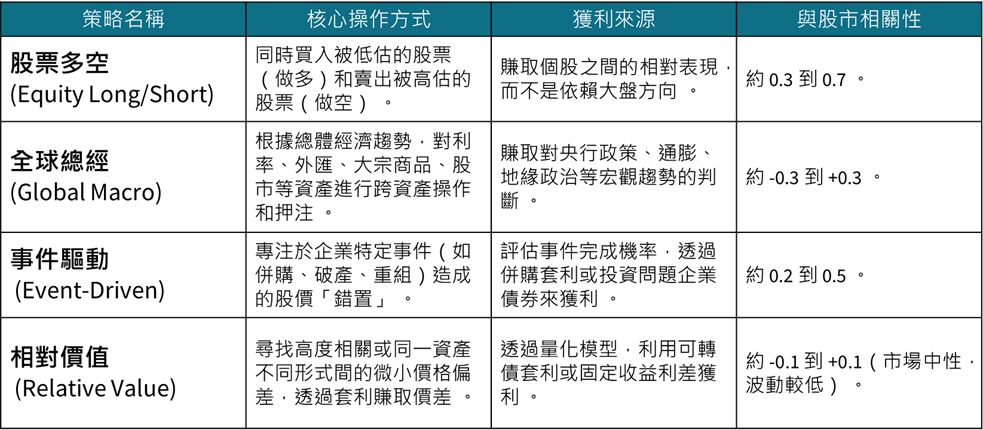

雖然避險基金的操作方式很「自由」,但通常可歸納為股票多空、全球總經、事件驅動、相對價值。以下四種主要策略的核心操作方式、獲利來源、和與股市相關性的介紹。

資料來源:展新投顧整理

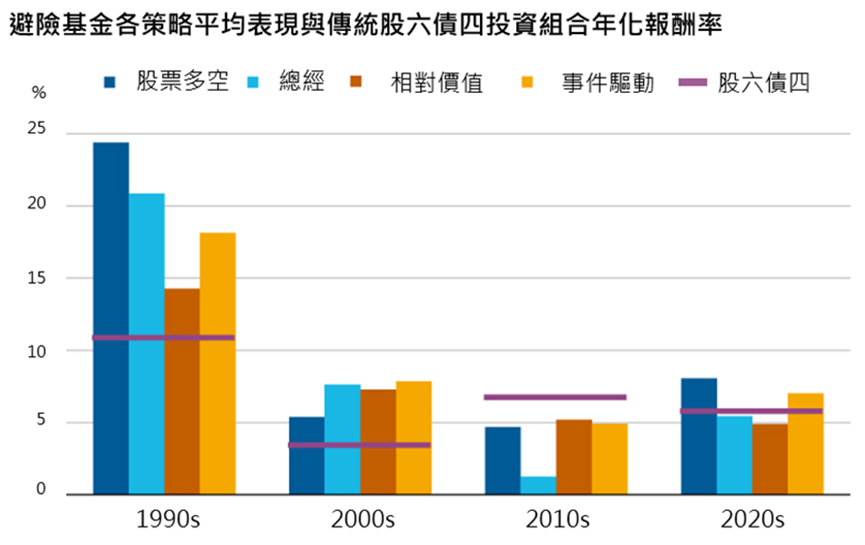

資料來源:Wellington,展新投顧整理,1990/1~2024/9,股六債四為60% MSCI ACWI及40% Bloomberg Global Aggregate。過去績效不保證未來表現。

三、避險基金的歷史績效如何?

Q3:避險基金過去的表現一直都很好嗎?

不是。避險基金的表現與市場環境息息相關。

- 1990s-2000s:在資訊不發達的年代,避險基金表現明顯優於傳統股六債四配置(60% 股票、40% 債券),平均年化報酬甚至能達到雙位數。

- 2010s:由於市場穩定、個股表現分散程度低、經濟波動低,加上低利率環境,避險基金普遍表現落後於股六債四。

- 2020s 以後:市場環境轉變(例如 2022 年股債雙殺、AI 發展、利率水準回升),個股分散度和經濟波動度都出現轉折。預計在未來市場波動和分歧放大的格局下,避險基金將能再次大展身手。

四、如何挑選和評估避險基金?

Q4:避險基金的經理人表現差異大嗎?

非常大。避險基金是所有資產類別中,經理人表現分散程度第二高的類別(僅次於創投基金)。即使在對避險基金不利的 2010 年代,表現最好的前四分之一基金(第一四分位數)依然能跑贏股六債四配置。

這代表「選對上天堂,選錯住套房」,挑選優秀經理人是關鍵。

Q5:挑選優秀避險基金的秘訣是什麼?

除了了解過往績效和風險特徵外,建議選擇:

- 長期歷史:選擇過往歷史較長、經驗豐富的基金。根據高盛研究,避險基金的平均壽命僅為 6 到 7 年,小規模基金壽命更短,能長期存活的基金是佼佼者。

- 實戰經驗:檢視操盤團隊在應對市場危機和起伏時的實際表現。

Q6:除了報酬率,如何用「夏普值」與「捕捉率」評估避險基金?

評估避險基金的「品質」,不能只看報酬率,還需要看它賺取報酬所承擔的風險。以下是三個重要的風險調整指標:

1. 夏普值 (Sharpe Ratio)

- 衡量承擔每單位風險能獲得多少報酬,夏普值越高越好。它代表基金不僅報酬高,且波動小、風險控制得好 。

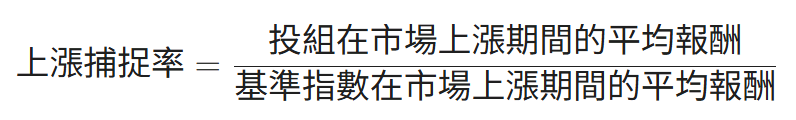

2. 上漲捕捉率 (Up-market Capture)

- 衡量基金在市場上漲期間的跟漲能力,這個比率越高越好,代表基金在牛市時能跟上或超越市場。

- 公式為:上漲捕捉率 = 投組在市場上漲期間的平均報酬 ÷ 基準指數在市場上漲期間的平均報酬。若大於 100%,表示基金漲幅比市場大。

3. 下跌捕捉率 (Down-market Capture)

- 衡量當市場下跌時,基金會下跌多少(即防禦能力),這個比率越低越好。

- 公式為:下跌捕捉率 = 投組在市場下跌期間的平均報酬 ÷ 基準指數在市場下跌期間的平均報酬。數值越低越好。若為正數,代表跌幅比市場小;若為負數,代表市場下跌時基金反而逆勢上漲 。

五、避險基金的風險與實戰案例

Q7:避險基金如何將「危機變商機」?(矽谷銀行案例)

一檔歷史悠久、自1996年成立的金融股票多空策略基金,在 2023 年矽谷銀行(SVB)倒閉事件中展現了靈活性和獨到見解。

- 事件背景:SVB 倒閉引發市場對中小型銀行的恐慌。

- 基金操作:基金經理人預期政府會介入穩定市場,並會出現有實力的銀行來收購 SVB 業務。

- 精準押注:他們判斷擁有良好資產負債表的第一公民銀行(First Citizens Bank)最有可能以便宜價格收購。

- 結果:該基金大舉逢低買入第一公民銀行,股價在短短三個月內上漲超過 150%,讓市場危機變成獲利機會。

Q8:避險基金面臨哪些風險?

避險基金並非萬無一失,其主要風險包括:

- 不透明性:基金通常不會透露過多細節,因為獨特策略一旦公開,競爭者加入會稀釋獲利機會。

- 費用較高:相對於傳統基金,避險基金通常有較高的費用結構。

- 操作失敗:若選股或總經趨勢判斷錯誤,可能導致巨額損失。

- 軋空風險:在做空操作中,若其他市場參與者發現做空部位很大,可能推升股價迫使空頭回補,造成慘重損失(例如 2021 年迷因股事件導致多檔基金清算)。

總結來說,避險基金是多元化投資組合的有力工具,尤其在當前不確定的市場中,能有效降低波動並提升預期報酬。